I miei investimenti – Aprile 2022

Ciao risparmiatori, anche questo mese in estremo ritardo, scusate. Il lavoro mi impegna molto, sveglia alle 6:30, partenza la mattina alle 7:30 da casa, per tornare la sera intorno alle 19:00, si è no in tempo per cenare con la famiglia. E in tutto questo sto riuscendo ad andare in palestra 3 volte a settimana, in pausa pranzo per recuperare tempo (non ditemi di andare a correre la mattina, è incostituzionale e non ne sono capace). Non pensavo di riuscirci, sono piacevolmente colpito anch’io. Badate bene, sono un piccoletto con le vene gonfie in fronte quando sollevo 20kg, ci sono ragazze molto più in forma di me affianco alle quali…

I miei investimenti – Marzo 2022

Ciao risparmiatori, sono in tremendo ritardo con tutti gli articoli che ho in scaletta, partendo con i miei aggiornamenti. Mi spiace molto, questo mio blog è davvero una fortissima passione che mi ha dato e mi da davvero tanto, sotto moltissimi punti di vista. Spero di riuscire a tornare in pista e a trovare un nuovo equilibrio che riesca a conciliare tutto questo. Una novità? Siccome non volevo farmi mancare niente, questo mese abbiamo pure preso il Covid. Tutti quanti (tranne l’HighLander di mio figlio, che comunque l’aveva già preso l’anno scorso), noi, ospiti ucraini e suocero. Potete anche immaginare cosa voglia dire stare tutti in quarantena chiusi in casa,…

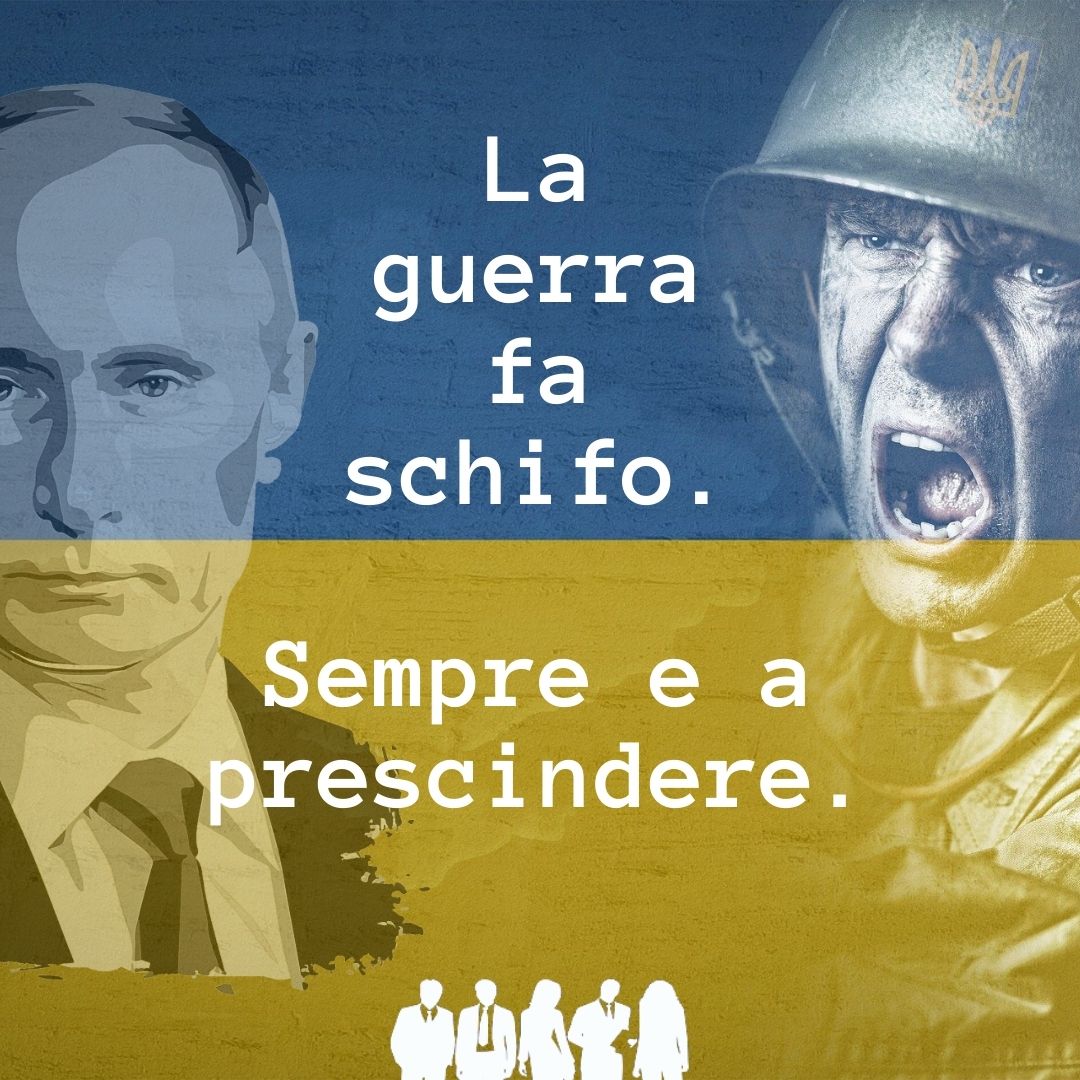

La guerra fa schifo? (e investimenti Febbraio 2022)

Ciao risparmiatori, ho scritto questo articolo oggi, 28/02/2022, un po’ a pranzo e un po’ in serata. Lo scrivo perché l’attuale panorama “risiko-style” può far diventare un articolo obsoleto da un’ora all’altra. Questo articolo sarà un po’ diverso, scritto di getto e in modo emotivo, volutamente off-topic. Ma potete trovare il solito riepilogo di come sono andati gli investimenti in fondo. Diamo ora libero sfogo… scusate in anticipo il linguaggio, forse ho esagerato un po’… L’invasione e aggressione della Russia in Ucraina Penso vi sarete accorti che la Russia ha invaso l’Ucraina. Putin ha censurato le parole Guerra e Invasione dai suoi media locali e dai Social, ma di questo…

I miei investimenti – Gennaio 2022

Ciao risparmiatori, siamo arrivati al primo mese dell’anno, con un grandissimo ritracciamento sui mercati azionari e criptovalute. Non vi svelo ancora i dettagli, ma vi spoilero subito che Gennaio è stato un mese difficile, che si è portato via parte dei guadagni irrealizzati fatti nei mesi scorsi: -797€. Composizione del portafoglio La composizione oramai la conoscete, anche se un pochino si è sbilanciata rispetto alla mia storica. Oltre metà è tra ETF e Fondi, ossia Moneyfarm, Vanguard LifeStrategy 80% e Gimme5. E proprio questi strumenti sono quelli che più hanno sofferto in questo Gennaio. Come al solito assenti Conti Correnti, Conti Deposito, il portafoglio Degiro (escluso il LifeStrategy), Directa e…

I miei investimenti – Dicembre 2021

Ciao risparmiatori, mi perdonerete il ritardo, il blog è una passione fortissima, ma ho volutamente lasciato spento il computer per tutte le “vacanze” natalizie, salvo 10 minuti i primi di Gennaio per compilare le mie tabelle. Le vacanze in famiglia hanno avuto la precedenza… e non me ne pento, sono stato davvero bene. Ma siamo arrivati oramai al 12 Gennaio, scuole riaperte, ricominciano i lavori e torna la noiosa routine. Con una lieve e deprimente sensazione nel cuore, proseguiamo e aggiorniamo i lettori dei consueti risultati. Spoiler alert: +816€ Composizione del portafoglio La performance è stata piuttosto buona con tutti gli strumenti, trascinati comunque dalla parte azionaria e di ETF…

I miei investimenti – Novembre 2021

Ciao risparmiatori, l’inverno è alle porte ed eccoci arrivati a Dicembre, con l’aggiornamento di fine Novembre. Un venerdì nerissimo è appena passato e si è portato via buona parte delle plusvalenze che avevo in tasca fino ad una settimana fa. Ma non disperiamo, il risultato è ancora timidamente positivo e sono fiducioso che possiamo ancora realizzare qualcosa in futuro. Senza perdere ulteriore tempo, andiamo ai risultati. Spoiler alert: +268€ Composizione del portafoglio Il mese scorso ho iniziato un confronto critico tra i miei 3 Roboadvisor, Moneyfarm, Euclidea e Tinaba. Questo mi ha portato a chiudere Euclidea ad Ottobre, mentre questo mese ho deciso di chiudere anche Tinaba. Terrò aperto il…